2024年度企业所得税汇算清缴正在进行!准备办理汇算清缴的小伙伴注意啦,目前企业所得税年度纳税申报表取消了《免税、减计收入及加计扣除优惠明细表》(A107010),享受相关优惠政策的纳税人该如何填报呢?一起来看↓

2024年度企业所得税汇算清缴正在进行!准备办理汇算清缴的小伙伴注意啦,目前企业所得税年度纳税申报表取消了《免税、减计收入及加计扣除优惠明细表》(A107010),享受相关优惠政策的纳税人该如何填报呢?一起来看↓

一、表样变化

本次修订取消了《免税、减计收入及加计扣除优惠明细表》(A107010),如纳税人享受相关优惠事项,可在《企业所得税年度纳税申报主表》(A100000)的第22行“减:免税、减计收入及加计扣除”下设子行次,根据《企业所得税申报事项目录》分别填报属于税收规定的免税收入、减计收入、研发费用加计扣除等优惠事项的具体名称和本年累计金额。

注意:《企业所得税申报事项目录》在国家税务总局网站“纳税服务”栏目另行发布并根据政策调整情况适时更新。

享受研发费用加计扣除优惠的企业,还需要重点关注:由于《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》(2022年第28号)已经废止,纳税人无需分别计算前三季度、第四季度研发费用金额,因此,本次修订删除了《研发费用加计扣除优惠明细表》(A107012)中的相关行次,并对“加计扣除比例及计算方法”的填报口径进行调整。纳税人需在主表第22行及子行次中,填报享受优惠事项的具体名称和本年累计金额,同时在《研发费用加计扣除优惠明细表》(A107012)中填报具体情况。

二、举例说明

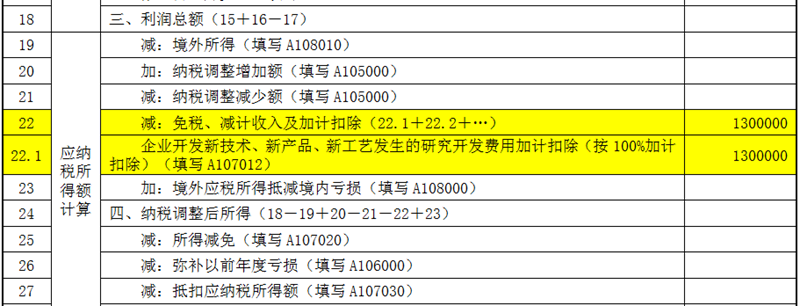

案例:2024年,A有限公司开发新技术可加计扣除的研究开发费用支出为130万元,按100%的比例加计扣除,允许税前扣除的研究开发费用为130万元。

填写示范:

A100000 《企业所得税年度纳税申报主表》

相关推荐

-

合同视角分析:直播打赏收入,怎样税务处理才合规

网络直播平台的打赏收入,通常与其销售虚拟货币相对应,是指用户从平台或平台代理商处购买的,在观看直播时赠送给主播,后续可以兑换成人民币的一种网络货币。因网络直播打赏收入具有虚拟性特征,有关税务处理容易出现争议。

-

不同类型政府补贴销售活动相关会税处理分析

在政府补贴销售活动中,企业在获得品牌效益和经济效益的同时,需要对政府补贴销售业务进行准确的会税处理。本文梳理了政府补贴销售活动的类型,并分别对政府限价再补贴差价、以旧换新政府直接补贴客户以及以旧换新政府发放补贴券三种形式的销售业务相关会税处理进行分析。…

-

科创企业纳税申报指南之合规建议

先进制造企业同时符合多项增值税加计抵减政策的申报时分别计提加计抵减额,重复享受政策。企业取得的来源于政府及其有关部门的财政补助、补贴、贷款贴息,以及其他各类财政专项资金满足不同条件的在企业所得税的处理上是不同的。